百丽曾于2007年以每股6.20港元IPO登陆香港联交所主板,其后由于品牌定位不清晰、电商冲击、渠道落伍等因素影响,主营鞋类业务业绩大幅下滑导致整体财务状况持续衰退,为谋求转型在高瓴资本的牵头下,于2017年以6.30港元成功私有化并撤销上市。近日,转型成功的百丽卷土重来向联交所提交了上市申请,准备再次进入资本市场。

公司简介

百丽创立于1981年,在商品策划、设计研发、生产、直达消费者、客户运营等环节全面参与鞋履、服装产业链,并建立行业领先的垂直一体化商业模式。在中国拥有9,153家直营店,根据弗若斯特沙利文的资料,以2020年零售额计,公司是中国规模最大的时尚鞋服集团,拥有20个多元布局的自有品牌及合作品牌,覆盖女鞋、男鞋、童鞋、服装、包袋、配饰等品类,以11.2%的市场份额位居中国时尚鞋履市场第一。

商业模式:构造以消费者为中心的垂直一体化价值链

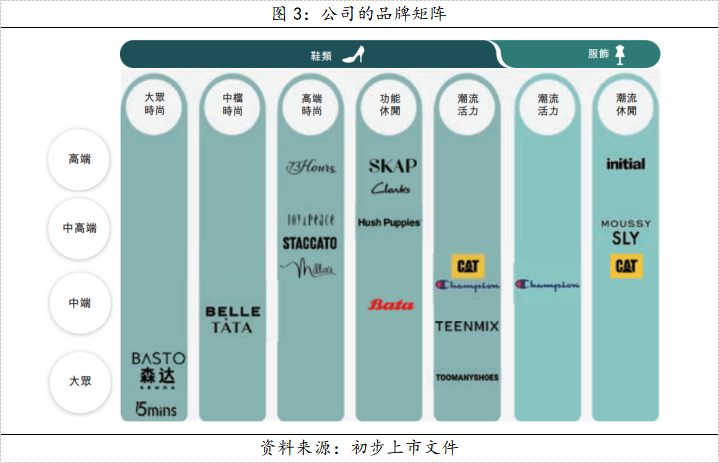

公司通过品牌、渠道、业务数字化三方面建立垂直一体的商业模式,预测每季变化并迅速调整产品范围。(i)品牌方面,拥有从大众消费到高端消费,从潮流活力到功能休闲的20个品牌组合,覆盖广泛的定位、风格和功能,满足消费者多元化的时尚需求;(ii)通过电商、直播、实体门店等多渠道销售产品,在消费者接触过程中获得喜好变化、时尚潮流趋势、消费模式变化等一手信息;(iii)数字化方面建立生产系统、以「订、补、迭」货品管理系统为核心的柔性供应链及DTC零售模式,提升反应速度及运营效率。

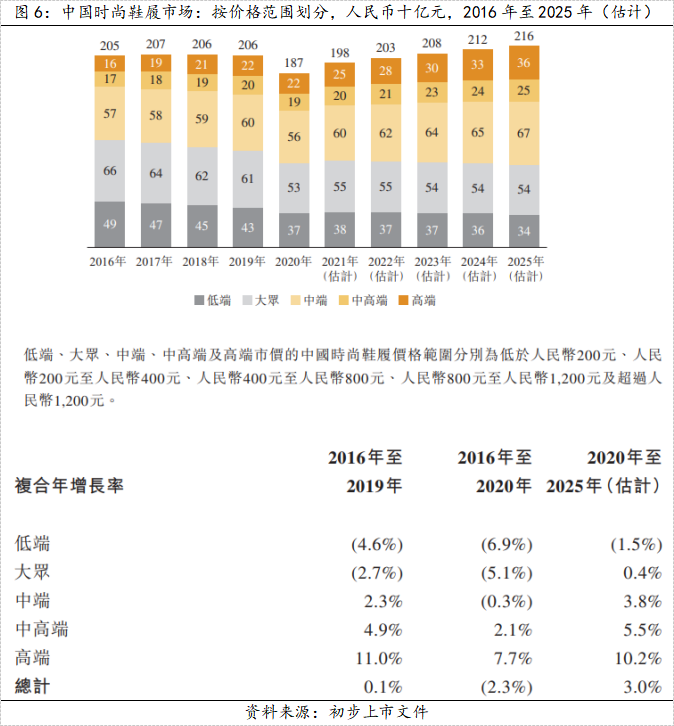

目前,公司在中高端、高端鞋履有9个品牌,在服饰有4个品牌,剔除两栖共有11个中高端、高端品牌。根据弗若斯特沙利文的资料,由于可支配收入的增长、市场的高端化趋势,使消费者的购买力不断提升,中高端及高端为增长速度最快的两个品类,预计于2020年至2025年将分别以5.5%及10.2%的复合年增长率增长。

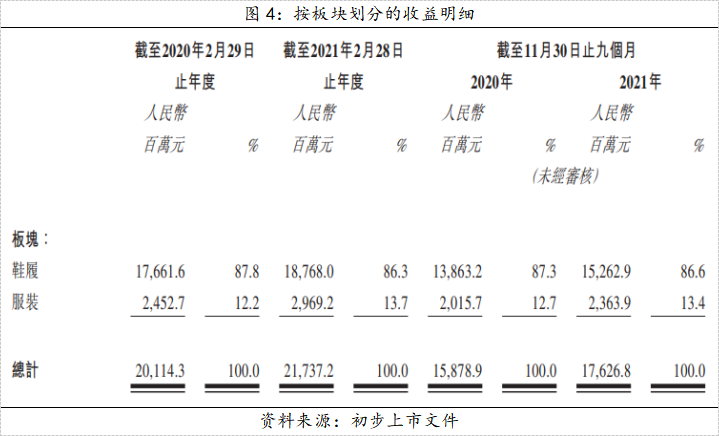

收入主要来自于鞋履与服装

为避免过度固定资产投资,公司通过自建生产线及使用第三方产能,共拥有89条鞋履生产线及21条包袋生产线,总设计年产能为17.7百万双鞋履及2.0百万个包袋。2020、2021及2022年度前9个月,鞋履占比皆维持在87%左右,服装占比则维持在13%左右,整体变动不大。截至2021年前9个月,拥有9,153家直营门店,即创造营收,同时收集消费者的意见,实现线上与线下的互补结合。2021年双十一购物节期间,天猫前五大最畅销女鞋品牌中的四个品牌为公司品牌,即BELLE、STACCATO、TATA及BASTO;2021年618购物节期间,按销售额计,抖音上五大最畅销鞋履品牌均来自公司。

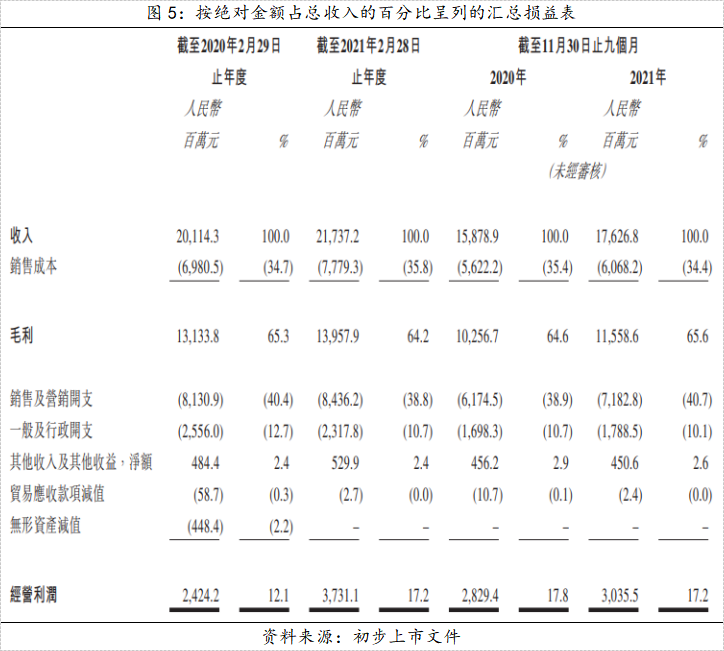

费用控制良好,盈利能力稳步增强

公司的费用主要是营销开支、行政开支;在2020、2021、2022年前9个月,营销开支占各期间收入的40.4%、38.8%、40.7%,保持稳定,期间同比增速分别为3.8%、16.3%;同期,行政开支占各期间收入的12.7%、10.7%、10.1%,呈下降趋势,同比增速分别为-9.3%、5.3%;同期,公司收入同比增速分别为8.1%、11%;整体上收入增速高于费用支出的增速,控制行当。

2020、2021、2022年前9个月,公司收入分别为人民币(下同)201.14亿元、217.37亿元、176.27亿元,毛利率分别为65.3%、64.2%、65.6%;同期,净利润分别为16.65亿元、26.16亿元、22.97亿元,净利润率分别8.3%、12.0%、13.0%;整体上费用控制得当,毛利率、净利润率稳中有升,盈利能力不断增强。

转型成功后重新上市的理由

私有化后,公司针对鞋类业务进行优化与提升产能,包括:(i)品牌重新定位,差异化多元化品牌组合,从2018年开始对BASTO、TATA两个定位相似的品牌进行重新定位,对于BASTO更加强调高性价比、简约和舒适的风格;对于TATA保持中档价格,将品牌形象重新定义为现代艺术叙事与传统中国元素的结合;两个品牌的销售额近年来稳步增长,于2021年的天猫双十一购物节期间,BASTO及TATA在女性时尚鞋履品牌中销量分别位列第五及第二,相较2017年的第32及第13位大幅上升。(ii)在天猫、京东、唯品会、抖音等电商、社交平台投入大量资源,鞋类业务在线渠道的收入由2017年度7%大幅增加至2021年度前九个月的25%。(iii)优化线下零售渠道,逐步将重心从百货公司向购物中心转移,鞋类业务百货公司收入由2017年度的超过70%降低至2021年度九个月的不足45%。(iv)加快数字化转型,重塑商业模式,发展「订、补、迭」为核心的柔性供应链、探索智能制造和规模定制等。垂直一体化能够在季中通过针对性设计快速推出定制产品,发现及响应消费者不断变化的喜好,从设计到产品送达门店,整个过程最短为25天,在典型的季节产品总销售额中约有30%来自当季的新设计。

私有化前公司业绩一路下滑,经过5年的改造提升,公司业绩已恢复增长,特别是线上渠道高速发展,实现了第一阶段目标;公司管理层认为,要做强做大,保持行业绝对领先地位,未来在品牌发展、吸引人才、技术研发、吸引战略投资人等方面仍需要进一步投资;同时,为更好的评价管理层的经营能力,上市后股价表现将是重要的基准。

中国时尚鞋履市场概览

在中国市场持续高端化趋势的背景下,消费者对时尚、品牌的意识增强,更加注重个性化、差异化的产品。随着消费者购买习惯的变化,消费渠道也发生转变。购物中心的受欢迎程度上升,电商及社交平台的渗透率越来越高,使消费者更容易接触到时尚潮流品牌。受益于对中国消费者偏好的深刻洞察及不断提升的运营能力,中国本土时尚潮流企业发展迅速并深受消费者欢迎。

根据弗若斯特沙利文的资料,2020年,低端、大众、中端、中高端、高端鞋履品类在中国时尚鞋履市场的零售总额的占比分别为19.8%、28.5%、29.8%、10.0%及11.8%。中高端及高端为增长速度最快的两个品类,预计于2020年至2025年将分别以5.5%及10.2%的复合年增长率增长,主要由于可支配收入的增长、市场的高端化趋势,使消费者的购买力不断提升。

中国时尚服装市场概览

中国时尚服装市场包括时尚男装和时尚女装(不包括运动服装及14岁以下儿童服装)。根据弗若斯特沙利文的报告,中国时尚服装市场的零售总额由2016年的人民币11,319亿元增至2019年的人民币12,163亿元。尽管受COVID-19疫情影响,2020年的零售总额下跌至人民币11,271亿元,但2021年后有所反弹,预计将在2025年增长至人民币12,857亿元,2020年至2025年复合年增长率为2.7%。在此期间,时尚女装及时尚男装市场分别预计会按3.2%及1.7%的复合年增长率增长。时尚女装占中国整体时尚服装市场的大部分,于2020年占市场零售总额的64.8%,该占比预期于2025年达到66.5%。中国时尚服装市场可按价格范围划分为五类:低端、大众、中端、中高端及高端。该等品类的价格范围分别为低于人民币150元、人民币150元至人民币350元、人民币350元至人民币600元、人民币600元至人民币1,000元及高于人民币1,000元。根据弗若斯特沙利文报告,低端、大众、中端、中高端及高端服装于2020年分别占中国时尚潮流市场零售总额的17.3%、25.0%、33.0%、14.5%及10.2%。在市场高端化趋势之下,预计中高端及高端服装于2020年至2025年将分别以3.3%及9.8%的复合年增长率增长。

结论

鞋履与服装行业是万亿级别的市场,空间巨大!百丽市占率11.2%,相比第二名5.5%遥遥领先,私有化后经历5年的升级改造,针对不同需求、消费能力的顾客优化了品牌组合,聚焦增速快的中高端及高端产品,已搭建了完善的线上线下相结合的销售渠道,构筑了以消费者为中心的垂直一体化商业模式。现今公司业绩已恢复增长,盈利能力逐步增强,重新进入资本市场正当时。建议投资者持续关注公司上市的进展情况!

作者:艾德证券期货研究部

编辑:DEF168

最新资讯

新闻热点